一、2月份行情回顧

原糖2月上半月橫盤整理,下半月先上漲后下跌,走出倒U型走勢。03合約2月份上漲0.05美分/磅,相對持平。2月份北半球基本面未發生較大變化,陸續進入收榨階段,市場逐漸反映南半球2019/20榨季產量預期情況,受到OPEC減產及中美貿易戰緩和利好宏觀支撐,原油進入反彈階段,利多巴西中南部2019/20榨季糖市,原糖價格中樞逐漸上移。

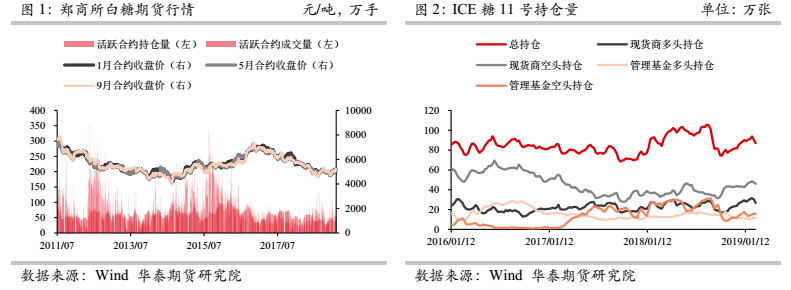

鄭糖2月份以寬幅震蕩為主,受到原糖基本面好轉以及下游交投活躍支撐,價格中樞上移,SR1905合約2月上漲2.36%,以5162元/噸收盤。

二、原糖3月份走勢影響因素分析

由于印度受到前期干旱、蟲災的不利影響逐漸顯現,而泰國本榨季產量情況預計也將于3月底左右逐漸清晰,市場交易點逐漸向巴西基本面轉移。

印度:馬邦提前收榨,干旱、蟲災不利影響逐漸凸顯

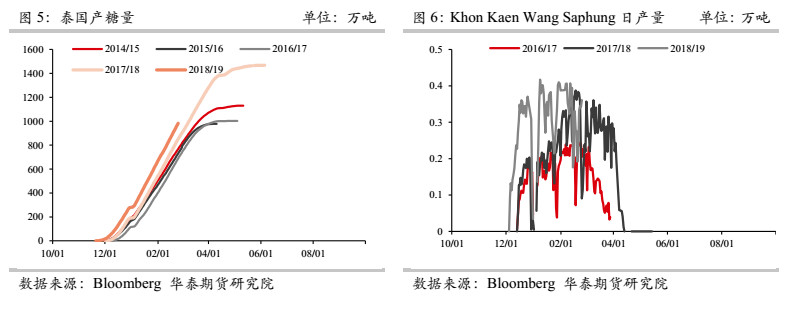

印度生產數據顯示,截至2月15日,印度全國累計產糖2193.0萬噸,上榨季同期為2035.5萬噸;北方邦產糖639.3萬噸,上榨季同期為645.4萬噸;馬哈拉施特拉邦產糖829.8萬噸,上榨季同期為747.4萬噸;卡納塔克邦產糖387.4萬噸,上榨季同期為307.3萬噸。截至2月15日,印度同比增產7.74%,馬邦同比增產11.02%。印度雖然仍較上榨季保持一定的增幅,但前期印度受到干旱與蟲災的不利影響已逐漸凸顯。截至2月底,馬邦已有22家糖廠收榨,其中Pune地區10家糖廠收榨,印度上榨季同期僅7家糖廠收榨。馬邦已收榨糖廠本榨季合計產糖61.18萬噸,上榨季為67.92萬噸,同比減少9.93%。馬邦已收榨糖廠產量同比減少,一定程度上表明,開榨時間較上榨季提前是馬邦當前高產的一大原因。預計隨著馬邦糖廠陸續收榨,印度受干旱與蟲災影響愈加凸顯。

另一方面,印度政府積極擴展海外渠道,以完成500萬噸出口計劃。印度上年12月出口47.10萬噸(HS1701),凈出口量達32.54萬噸,為近三年最大值,主要出口目的地為索馬里(7.23萬噸)、蘇丹(6.87萬噸)、吉布提(6.46萬噸)、約旦(5.00萬噸)、斯里蘭卡(4.50萬噸)。進一步,印度政府希望能打開印尼與伊朗市場。印尼糖精煉商協會主席表示,印尼代表團于2月21日至23日訪問印度,會見政府和行業官員,討論兩國間的糖貿易精,而印尼煉商從海外采購約320萬噸原糖的需求也將促進達成此事的概率(此前宣布280萬噸配額,去年為304萬噸);同時,在伊朗受美國制裁的困圍下,憑借著伊朗向印度銷售原油得到的盧比,伊朗政府或從印度進口食糖,以竭盡全力確保食品供應,據稱,貿易公司簽訂合約進口15萬噸原糖,運抵日期為3月和4月,價格為FOB每噸305-310美元。在印度政府的積極推動下,預計印度本榨季出口量有所增加。

泰國:靜觀三月份糖廠收榨情況

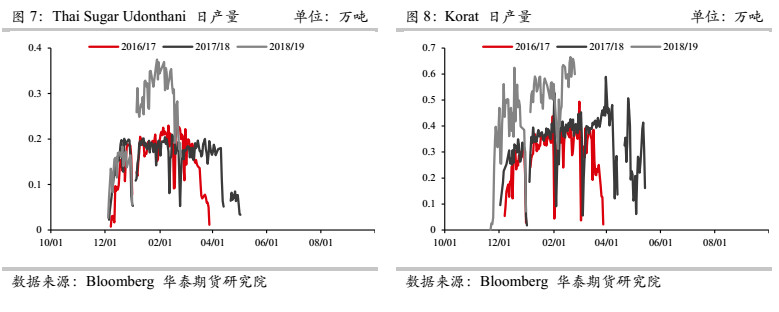

根據泰國糖協的數據,截至2月24日,泰國壓榨甘蔗9195.65萬噸,平均含糖率12.26%,產白糖200.99萬噸,產原糖768.53萬噸,產糖量較上榨季同期增加15.54%。從數據來看,目前產糖進度高于預期,主要有兩方面原因,一是本榨季泰國大部分糖廠均較上榨季提前開榨,僅有四家糖廠延遲開榨,開榨時間越提前的糖廠,呈現出同比增幅越大的特點;二是部分糖廠日產水平有所提高,主要包括,糖廠Korat累計產糖43.50萬噸(截至2月24日),同比增加61.80%,糖廠Khon Kaen Wang Saphung累計產糖24.07萬噸(截至2月24日),同比增加54.18%,糖廠Thai Sugar Udonthani累計產糖19.75萬噸(截至2月24日),同比增加51.66%,目前日產已有所回落。基于當前日產水平推測,若今年產糖量低于上榨季,泰國糖廠或需要在3月下半月開始進入收榨階段,屆時泰國本榨季生產情況或逐漸明朗。

出口方面,1月泰國共計出口糖約47.2萬噸,同比增加約6%。其中,出口原糖29.96萬噸,同比增加18.7%,印尼(7.28萬噸)、韓國(12.4萬噸)、日本(4.8萬噸)為主要出口地;出口低質量白糖約4.7萬噸,同比增加1.7萬噸;出口精制糖12.54萬噸,同比減少3.7萬噸,中國大陸(1.8萬噸)、柬埔寨(1.6萬噸)、中國臺灣(1.4萬噸)、緬甸(1.36萬噸)為泰國精制糖主要出口目的地。由于泰國2018/19榨季產量大幅減小的概率較低,因此后期出口絕對量仍將保持高位。

巴西中南部:制醇糖比例決定2019/20榨季糖市供給

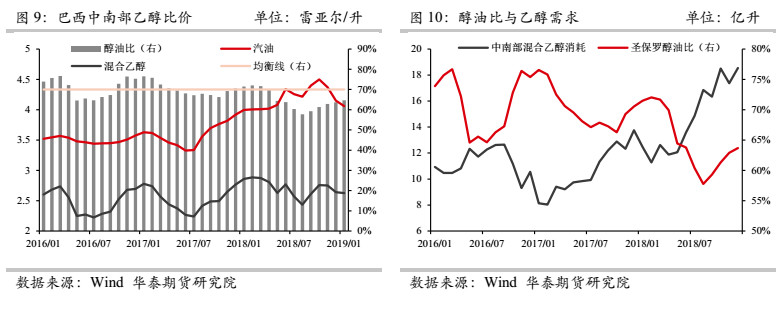

巴西Unica數據顯示,2018/19榨季(4月-3月)截至2月16日,巴西中南部累計甘蔗壓榨量為5.6359億噸,同比下降3.56%;糖產量總計達到2636.1萬噸,同比下降26.45%;乙醇產量303.51億升,同比增加19.5748%;其中,無水乙醇產量91.41億升,同比減少13.28%;含水乙醇產量212.1億升,同比增加42.71%。巴西中南部2018/19榨季基本結束,市場開始關注2019/20榨季情況。2017年下半年以來,由于原油價格走高,原糖價格走低,使得巴西2018/19榨季甘蔗制乙醇累計比例達到64.57%,大幅高于上榨季53.12%,產糖量大幅下滑,因此,2019/20榨季能否保持高制醇比,是未來走勢關鍵影響因素之一。

去年10月,受累于美國頁巖油增產與中美貿易戰惡化,原油價格開始急速下跌,作為替代品,乙醇價格同步走低,市場預期下榨季中南部甘蔗制乙醇比例將有所下降;但12月底以來,原油市場出現反彈跡象,目前已收復約三分之一的跌幅,接近上年同期水平。我們應當注意到,原油價格的漲跌并不意味著巴西乙醇價格的同步漲跌,一是,2017年7月至2018年10月原油價格漲幅達90%左右,而巴西汽油價格漲幅約為35%,2018年10月至12月期間,原油下跌45%,而巴西汽油下跌約8%,巴西汽油價格振幅偏小;二是,前期巴西汽油價格下跌導致醇油比上升,但混合乙醇消耗量卻未跟跌,而保持強勁,使得乙醇價格未大幅下跌。因此,我們認為,在未來一段原油反彈期間,巴西乙醇價格或保持相對穩定,制醇比也將相對穩定。

三、鄭糖3月份走勢影響因素分析

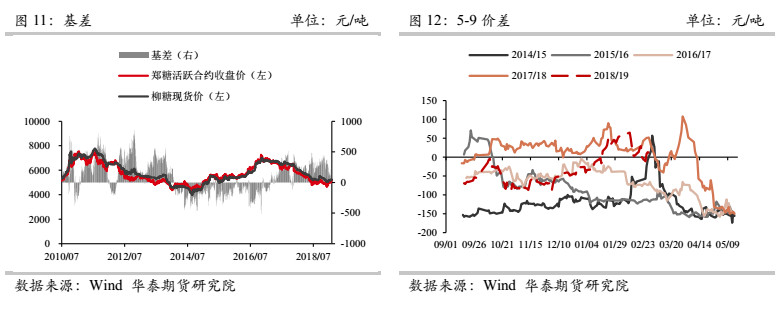

市場情緒逐漸樂觀,基差、價差結構轉換

由于國內外糖市基本面的持續好轉,鄭糖基差、價差結構逐漸改變。今年以來,基差不斷縮窄,2月底已走至50元/噸左右;同時,自上年10月,5-9價差不斷走高,一方面是由于2018/19榨季北半球產量多次調減,使得5月相對走強,一方面是原油價格不斷走低,巴西中南部2019/20榨季估產調增,導致9月合約相對偏弱。2月11日,5-9價差達到高點65元/噸后開始縮窄,目前已處于0附近,預計隨著未來一段時間基本面繼續好轉,5-9價差逐漸進入負值區域,表明市場對后市情緒偏樂觀。

消費結構改變,倉單壓力持續偏小

本榨季內蒙增產水平預計低于預期。同時,近期倉單數量基本沒有增加,仍然維持在近幾年倉單水平之下。倉單水平偏低與國內食糖消費結構變化有關,目前內蒙甜菜糖市場認可度逐漸提高,大多甜菜倉單到庫即轉現貨流出。倉單水平偏低使得盤面倉單壓力較小,這是當前鄭糖受到一定支撐的主要原因之一。

另一方面,春節過后,下游市場交投活躍,南華、東糖和鳳糖等集團均取得了不錯的銷量;2月底博宣已經暫停報價,已經完成本月的銷售任務。節后“淡季不淡”的現象對鄭糖形成一定支撐。

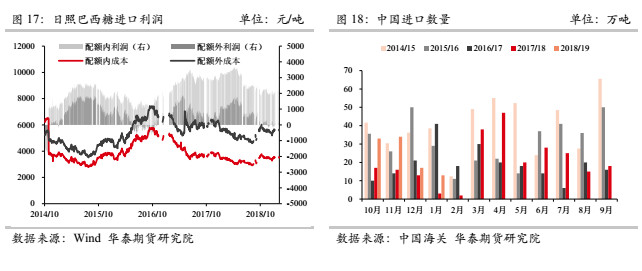

內強外弱,進口利潤繼續修復

2018年10月,受助于北半球各國產量調減,原糖大幅走高,但同期國內傳聞本榨季甘蔗直補,導致鄭糖受壓制,上漲幅度低于原糖,配額外進口利潤關閉。近期,廣西政府工業臨儲政策落實,糖廠資金壓力有所緩解,對鄭糖形成一定支撐。鄭糖走勢較原糖偏強,目前配額外日照進口利潤達到300元/噸左右,但相對于歷史均值水平仍有上漲空間,預計未來一段時間利潤將繼續修復。

另一方面,配額外進口許可或在3月后簽發,近期建議密切關注本年度進口政策。

四、總結

印度方面,馬邦已有22家糖廠收榨,上榨季同期僅7家。已收榨糖廠本榨季合計產糖61.18萬噸,上榨季為67.92萬噸,同比減少9.93%,一定程度上表明,開榨時間較上榨季提前是馬邦當前高產的一大原因。預計隨著馬邦糖廠陸續收榨,印度受干旱與蟲災影響愈加凸顯。

泰國方面,目前產糖進度高于預期,主要有兩方面原因,一是本榨季泰國大部分糖廠均較上榨季提前開榨,僅有四家糖廠延遲開榨,開榨時間越提前的糖廠,呈現出同比增幅越大的特點;二是部分糖廠日產水平有所提高,主要包括,糖廠Korat、Khon Kaen Wang Saphung以及Thai Sugar Udonthani,目前日產已有所回落。基于當前日產水平推測,若今年產糖量低于上榨季,泰國糖廠或需要在3月下半月開始進入收榨階段,屆時泰國本榨季生產情況或逐漸明朗。

市場關注點逐漸向巴西轉移,我們應當注意到,原油價格的漲跌并不意味著巴西乙醇價格的同步漲跌,一是,2017年7月至2018年10月原油價格漲幅達90%左右,而巴西汽油價格漲幅約為35%,2018年10月至12月期間,原油下跌45%,而巴西汽油下跌約8%,巴西汽油價格振幅偏小;二是,前期巴西汽油價格下跌導致醇油比上升,但混合乙醇消耗量卻未跟跌,而保持強勁,使得乙醇價格未大幅下跌。因此,我們認為,在未來一段原油反彈期間,巴西乙醇價格或保持相對穩定,制醇比也將相對穩定。

鄭糖方面,基本面持續好轉。表現為,一是鄭糖基差、價差不斷走低,目前接近0值水平,預計未來一段時間逐漸下探至負值區域,向牛市結構轉變;二是倉單數量保持大幅低于近年水平,倉單壓力偏小,主要是由于內蒙甜菜糖市場認可度逐漸提高,多數甜菜倉單到庫即轉現貨流出;三是進口利潤持續修復,廣西工業臨儲政策落實,鄭糖走勢較原糖偏強,目前配額外日照進口利潤達到300元/噸左右,但相對于歷史均值仍有上漲空間,預計利潤繼續修復。另一方面,配額外進口許可或在3月后簽發,近期建議密切關注本年度進口政策。

作者:李建閣 陳瑋;來源:華泰期貨